Quý Đối tác thân mến,

Thực hiện theo quy định tại điểm c, khoản 5, Điều 7 Nghị định 126/2020/NĐ-CP ngày 19/10/2020 quy định chi tiết một số điều của Luật Quản lý thuế, có hiệu lực thi hành từ ngày 05/12/2020 (“NĐ 126”) và Công văn 16855/CT-TTHT ngày 08/12/2021 của Cục Thuế TP. Hồ Chí Minh, Grab xin thông báo kế hoạch và thời gian hoàn thành nghĩa vụ thuế Thu nhập cá nhân (TNCN) năm 2023 đối với Đối tác có tổng doanh thu trong năm 2023 >100 triệu đồng và hoàn thuế (nếu có) với những Đối tác có doanh thu trong năm 2023 ≤100 triệu đồng như sau:

🔰 MỨC THUẾ SUẤT TNCN ÁP DỤNG

THEO QUY ĐỊNH CỦA CƠ QUAN QUẢN LÝ THUẾ 🔰

🔰 MỨC THUẾ SUẤT TNCN ÁP DỤNG

THEO QUY ĐỊNH CỦA CƠ QUAN QUẢN LÝ THUẾ 🔰

|

DOANH THU THỰC NHẬN TRONG NĂM 2023 trong khoảng thời gian từ 01/01/2023 – 31/12/2023 |

|

Áp dụng mức thuế suất Thuế TNCN 1,5% |

🔰 KẾ HOẠCH HOÀN THÀNH NGHĨA VỤ THUẾ 🔰

🔰 KẾ HOẠCH HOÀN THÀNH NGHĨA VỤ THUẾ 🔰

Grab sẽ gửi THÔNG BÁO vào mục Tin nhắn của Đối tác trên ứng dụng Grab Driver vào ngày 20/02/2024 và HOÀN TRẢ số tiền thuế TNCN phát sinh từ các khoản thưởng trong năm 2023 mà Grab đã khấu trừ (nếu có) vào Ví tiền mặt của Đối tác (dự kiến) từ ngày 23/02/2024. Đối tác lưu ý và kiểm tra việc hoàn tiền này trong phần Lịch sử ví trên ứng dụng Grab Driver. |

Đối tác cần hoàn thành nghĩa vụ thuế theo quy định của Nhà nước. Nhằm giúp Đối tác thuận tiện hơn trong việc nộp khoản tiền thuế TNCN trong năm 2023, Grab sẽ tiến hành hỗ trợ cơ quan thuế thu hộ, nộp hộ khoản thuế TNCN mà Đối tác phải nộp. Khoản thuế nộp hộ sẽ được Grab khấu trừ từ Ví tín dụng của Đối tác theo nhiều lần, mỗi lần 60.000đ/ngày cho đến khi khấu trừ đủ số tiền thuế TNCN phải nộp. Cụ thể như kế hoạch chi tiết dưới đây:

Vào ngày 20/02/2024, Đối tác sẽ nhận được thông báo qua ứng dụng Grab Driver và Email thông báo về doanh thu và số tiền thuế TNCN cần nộp. Sau đó, Grab sẽ tiến hành khấu trừ 60.000đ/ngày tại Ví tín dụng của Đối tác (dự kiến) từ ngày 23/02/2024 đến khi hoàn thành xong nghĩa vụ thuế theo quy định của cơ quan quản lý thuế. |

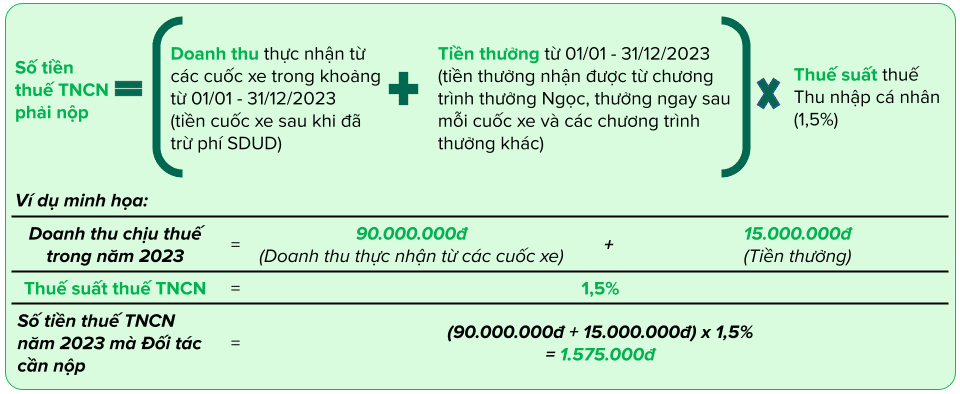

🔰 CÔNG THỨC TÍNH SỐ TIỀN THUẾ TNCN PHẢI NỘP 🔰

🔰 CÔNG THỨC TÍNH SỐ TIỀN THUẾ TNCN PHẢI NỘP 🔰

Trường hợp Đối tác có thông tin thắc mắc cần hỗ trợ, Đối tác vui lòng truy cập mục Hỗ trợ trên ứng dụng Grab Driver để được trợ giúp. Trong trường hợp Đối tác có thắc mắc hoặc cần thêm thông tin hướng dẫn của cơ quan thuế, vui lòng liên hệ trực tiếp với cơ quan thuế tại địa phương – Phòng tuyên truyền hỗ trợ hoặc truy cập trang web của cơ quan thuế để được hỗ trợ.

Mến chúc Đối tác hoạt động hiệu quả và an toàn.

Trân trọng,

Đội ngũ Grab.

STT | Câu hỏi | Giải đáp |

1 | Grab thực hiện việc khấu trừ thuế của cá nhân kinh doanh theo quy định nào? | Việc khấu trừ được thực hiện theo Quy định tại điểm c, khoản 5, Điều 7 Nghị định 126/2020/NĐ-CP ngày 19/10/2020 quy định chi tiết một số điều của Luật Quản lý thuế, có hiệu lực thi hành từ ngày 05/12/2021 (“NĐ 126”) và Công văn 16855/CT-TTHT ngày 08/12/2021 của Cục Thuế TP. Hồ Chí Minh. |

2 | Thuế suất là bao nhiêu? | A. Theo quy định của cơ quan quản lý thuế, trường hợp Đối tác có thu nhập từ hoạt động hợp tác kinh doanh với Grab > 100 triệu đồng/năm, Grab sẽ hỗ trợ khấu trừ và nộp hộ thuế TNCN cho Đối tác, như sau:

B. Theo quy định của cơ quan quản lý thuế, trường hợp Đối tác có thu nhập từ hoạt động hợp tác kinh doanh với Grab ≤ 100 triệu đồng/năm.

|

3 | Grab có thực hiện toàn bộ nghĩa vụ thuế cho cá nhân kinh doanh hay không? | KHÔNG. Grab chỉ thực hiện việc thu hộ và nộp hộ đối với doanh thu chia sẻ mà Đối tác nhận được từ các cuốc xe phát sinh từ ứng dụng Grab và các khoản thưởng mà Đối tác nhận được từ Grab. |

4 | Làm sao tôi kiểm tra được doanh thu trong năm của mình thuộc mức chịu thuế TNCN (mức trên 100 triệu đồng)? | Nếu doanh thu trong năm của Đối tác >100 triệu đồng/năm, Grab sẽ tiến hành gửi bảng tổng kết doanh thu năm đến Email mà Đối tác đã đăng ký hoạt động với Grab.

Trường hợp doanh thu trong năm của Đối tác ≤100 triệu đồng/năm, hệ thống sẽ không gửi bảng tổng kết doanh thu trên. Nếu Đối tác có thông tin thắc mắc cần hỗ trợ có thể liên hệ về Grab qua mục Hỗ trợ trên ứng dụng Grab Driver. |

5 | Làm thế nào để tôi biết mình đã được Grab khấu trừ & nộp hộ nghĩa vụ thuế từ hoạt động kinh doanh hợp tác với Grab? | Grab thực hiện nghĩa vụ thu hộ, nộp hộ nghĩa vụ thuế phát sinh từ hoạt động hợp tác kinh doanh của Đối tác tài xế 2 bánh vào tài khoản kho bạc nhà nước của Cục thuế TP. Hồ Chí Minh theo Mã số thuế (MST) của Quý Đối tác. Để thực hiện tra soát nghĩa vụ thuế phát sinh từ hoạt động kinh doanh cá nhân của mình tại Grab, Quý Đối tác chủ động liên hệ với Cơ quan Thuế để kiểm tra lại nghĩa vụ thuế đã được Grab kê khai thay và nộp hộ trên hệ thống của Cơ quan Thuế.

Lưu ý: Trường hợp Quý Đối tác không cung cấp MST, không cung cấp thông tin để đăng ký MST, Grab sẽ không thể thực hiện việc kê khai theo MST của Quý Đối tác mà kê khai gộp chung vào mã số nộp thay cho tất cả cá nhân thuộc diện không cung cấp MST. Do vậy Đối tác cần bổ sung thông tin MST để tiện việc tra cứu sau này.

Tra cứu MST tại đây: https://tracuunnt.gdt.gov.vn/tcnnt/mstcn.jsp (lưu ý: Đường dẫn này không dùng để tra soát nghĩa vụ thuế phát sinh từ hoạt động kinh doanh cá nhân của Đối tác tại Grab). Trường hợp Đối tác không tra cứu ra MST hoặc chưa có MST, Đối tác vui lòng bổ sung thông tin CCCD về Grab để được hỗ trợ, cụ thể:

|

6 | Vì sao đối với nghĩa vụ thuế thu và nộp hộ Đối tác cho kỳ tính thuế năm 2023 Grab không tiếp tục cung cấp xác nhận chứng từ khấu trừ thuế cho Đối tác như trước kia? | Theo quy định tại khoản 5 Điều 7 Nghị định 126/2020/NĐ-CP ngày 19/10/2020 của Chính phủ quy định chi tiết một số điều của Luật Quản lý thuế, Điều 8, khoản 1 Điều 16 Thông tư 40/2021/TT-BTC ngày 01/6/2021 của Bộ Tài chính hướng dẫn thuế giá trị gia tăng, thuế thu nhập cá nhân và quản lý thuế đối với hộ kinh doanh, cá nhân kinh doanh, và Công văn hướng dẫn số 13872/CTTPHCM-TTHT ngày 01/11/2022 của Cục Thuế TP.HCM về chính sách thuế, Grab có trách nhiệm kê khai thay, nộp thay thuế thu nhập cá nhân phát sinh từ hoạt động hợp tác kinh doanh cho Quý Đối tác theo mã số thuế của Đối tác (bảng kê chi tiết cá nhân kinh doanh mẫu 01-1/BK-CNKD) bằng hình thức trực tuyến thay vì nộp bản cứng bảng kê theo CMND/CCCD của Đối tác như trước kia. Do đó, kể từ kỳ tính thuế 2023, Đối tác chủ động liên hệ với Cơ quan thuế để kiểm tra lại nghĩa vụ thuế đã được Grab kê khai thay và nộp hộ trên hệ thống của Cơ Quan Thuế. |

7 | Tôi có được giảm trừ gia cảnh hay không? | Theo quy định của cơ quan quản lý thuế, thu nhập từ kinh doanh sẽ không được áp dụng giảm trừ gia cảnh. |

8 | Tôi có được khấu trừ các chi phí phục vụ việc kinh doanh ( xăng, chi phí sửa chữa, bảo dưỡng xe ….) hay không? | KHÔNG. Theo quy định của cơ quan quản lý thuế, phương pháp tính thuế TNCN của cá nhân kinh doanh là phương pháp tính thuế trực tiếp trên doanh thu và các khoản hỗ trợ (không khấu trừ chi phí phục vụ kinh doanh). |

9 | Thời hạn thực hiện nghĩa vụ thuế TNCN của cá nhân kinh doanh xe 2 bánh là khi nào? | Căn cứ công văn số 6605/CT-TTHT ngày 06/07/2018 của Cục Thuế TP.HCM về chính sách thuế cá nhân kinh doanh tham gia mô hình hoạt động vận tải bằng xe 2 bánh: “… tổng hợp kê khai thuế theo mẫu số 01/CNKD hàng tháng/Quý…” Để thuận lợi cho việc thực hiện, định kỳ vào kỳ kê khai thuế, Grab lập một tờ khai chung để khai thay cho tất cả các cá nhân và kèm theo hồ sơ khai thuế danh sách các cá nhân với các thông tin cụ thể về mã số thuế, tổng doanh thu bao gồm các khoản thưởng cá nhân được nhận, thuế đã khấu trừ và các thông tin có liên quan”. Như vậy: Định kỳ hàng tháng/Quý, Grab sẽ thực hiện kê khai thuế cho các cá nhân kinh doanh vận tải bằng xe 2 bánh. |

10 | Điều gì sẽ xảy ra nếu Đối tác nộp chậm thuế? | Cơ quan quản lý thuế sẽ truy thu và áp dụng các mức phạt chậm với những trường hợp nộp chậm (căn cứ theo Điều 3 Thông tư 130/2016/TT-BTC ngày 12/6/2016 của Bộ tài Chính). Vì vậy rất mong Đối tác nghiêm túc chấp hành và thực hiện nghĩa vụ thuế đầy đủ, đúng hạn. Lưu ý: Thời hạn hoàn thành nghĩa vụ kê khai và nộp thuế là ngày 31/03 hằng năm. |

11 | Đối tác có hoàn cảnh khó khăn có được gia hạn thời hạn thực hiện nghĩa vụ nộp thuế? | KHÔNG, trừ trường hợp Đối tác thuộc các trường hợp được gia hạn nộp thuế theo quy định tại Điều 31 Thông tư 156/2013/TT-BTC ngày 06/11/2013 của Bộ Tài chính hướng dẫn thi hành Luật Quản lý thuế. |

12 | Khoản thuế TNCN phát sinh từ các chương trình thưởng của tôi đã được Grab khấu trừ hằng tuần, vậy tôi sẽ bị khấu trừ thêm một lần nữa khoản thuế TNCN vào đợt thu thuế này hay sao? | KHÔNG. Khoản thuế TNCN từ các chương trình thưởng đã được Grab khấu trừ và tạm trích lại để thực hiện kế hoạch hoàn thành nghĩa vụ thuế trong năm của Đối tác, nghĩa là Đối tác sẽ không bị khấu trừ thêm một lần nào nữa đối với khoản thuế TNCN phát sinh từ các chương trình thưởng. |

13 | Doanh thu trong năm của tôi >100 triệu đồng và nằm trong đối tượng phải thu thuế TNCN. Trường hợp nếu tôi không muốn đóng 60.000đ/ngày mà muốn khấu trừ 1 lần duy nhất về khoản tiền thuế TNCN thì Grab có hỗ trợ không? | Có. Đối tác có nhu cầu thực việc kê khai và nộp khoản tiền thuế TNCN phát sinh trong năm qua một lần khấu trừ duy nhất, vui lòng cung cấp thông tin TẠI ĐÂY đến hết ngày 21/02/2024. Sau khi nộp phiếu cung cấp thông tin, Đối tác cần chuẩn bị để bổ sung khoản tiền còn thiếu vào Ví tín dụng. Sau đó, Grab sẽ tiến hành khấu trừ khoản tiền thuế TNCN tại Ví tín dụng căn cứ theo yêu cầu của Đối tác.

Lưu ý: Đối tác PHẢI sử dụng Email đăng ký hoạt động với Grab để thực hiện đăng ký này. |

14 | Trường hợp tài khoản Grab Driver của tôi bị khóa và doanh thu trong năm của tôi <100 triệu đồng, vậy khoản tiền thuế TNCN của tôi có được hoàn không? Và hoàn như thế nào? | Có. Grab vẫn sẽ thực hiện theo đúng quy định của cơ quan quản lý thuế về việc hoàn thuế TNCN cho Đối tác. Cụ thể tại các trường hợp sau:

|

Forward Together

Grab Company Limited

Address: Mapletree Business Centre Building, 1060 Nguyen Van Linh, Tan Phong Ward, District 7, Ho Chi Minh City, Vietnam

Enterprise No.: 0312650437 issued by the Department of Planning and Investment of Ho Chi Minh City on February 14th, 2014

Legal Representative: Alejandro Osorio

Position: Managing Director